DA OFERTA DA 2a (SEGUNDA) EMISSÃO DE DEBÊNTURES SIMPLES, NÃO CONVERSÍVEIS EM AÇÕES, EM SÉRIE ÚNICA, DA ESPÉCIE COM

GARANTIA REAL, COM GARANTIA FIDEJUSSÓRIA ADICIONAL, PARA DISTRIBUIÇÃO PÚBLICA, SOB O RITO DE REGISTRO AUTOMÁTICO, DA CETREL S.A.

CETREL S.A.

Sociedade por ações de capital fechado

CNPJ/MF no 14.414.973/0001-81

Rodovia BA 530, Via Atlântica-Via Cetrel, S/N, Polo Industrial de Camaçari,

CEP 42.816-280,

Cidade de Camaçari, Estado da Bahia

no valor total de

R$ 160.000.000,00

(cento e sessenta milhões de reais)

1. VALOR MOBILIÁRIO E EMISSOR

Nos termos do disposto no parágrafo 3o do artigo 59 da Resolução da Comissão de Valores Mobiliários (“CVM”) no 160, de 13 de julho de 2022, conforme alterada (“Resolução CVM 160”), a CETREL S.A., sociedade por ações, sem registro de companhia aberta perante a CVM, em fase operacional, com sede na Cidade de Camaçari, Estado da Bahia, na Rodovia BA 530, Via Atlântica-Via Cetrel, S/N, Polo

Industrial de Camaçari, CEP 42.816-280, inscrita no Cadastro Nacional das Pessoas Jurídicas do Ministério da Fazenda (“CNPJ”) sob no 14.414.973/0001-81, com seus atos constitutivos devidamente arquivados na Junta Comercial do Estado da Bahia (“JUCEB”) sob o NIRE 29300002721 (“Emissora”), em conjunto com o ITAÚ BBA ASSESSORIA FINANCEIRA S.A., sociedade por ações, com sede na Cidade de São

Paulo, Estado de São Paulo, na Avenida Brigadeiro Faria Lima 3500, 1o, 2o, 3o ((parte), 4o e 5o andares, CEP 04538-132, inscrito no CNPJ/MF sob o no 04.845.753/0001-59 (“Coordenador Líder”), na qualidade de Coordenador Líder da Oferta (conforme definido abaixo), vêm a público AVISAR (“Aviso ao Mercado”), que foi apresentado à CVM o requerimento de registro automático de oferta pública de distribuição de 160.000 (cento e sessenta mil) debêntures simples, não conversíveis em ações, da espécie com garantia real, com garantia adicional fidejussória, em série

única, da 2 a (segunda) emissão da Emissora, todas com valor nominal unitário de R$ 1.000,00 (mil reais), na data de emissão das Debêntures, qual seja, 14 de fevereiro de 2025 (“Data de Emissão”), perfazendo o montante total de R$ 160.000.000,00 (cento e sessenta milhões de reais) (“Debêntures” e “Emissão”, respectivamente), destinada exclusivamente a Investidores Profissionais (conforme definido abaixo) com a intermediação do Coordenador Líder da Oferta, sob o regime de garantia firme de colocação com relação à totalidade das Debêntures (“Oferta”), conforme previsto no “Instrumento Particular de Escritura da 2a (Segunda) Emissão de Debêntures Simples, Não Conversíveis em Ações, em Série Única, da Espécie com Garantia Real, com Garantia Fidejussória Adicional, para Distribuição Pública, sob o Rito de Registro Automático, da Distribuidora de Cetrel S.A.” (“Escritura de Emissão”), celebrado em 14 de fevereiro de 2025, entre a Emissora, a PENTÁGONO S.A. DISTRIBUIDORA DE TÍTULOS E VALORES MOBILIÁRIOS, instituição financeira autorizada a funcionar pelo Banco Central do Brasil, com filial na Cidade

de São Paulo, Estado de São Paulo, na Avenida Brigadeiro Faria Lima no 2.954, 10o Andar, Conjunto 101, Jardim Paulistano, CEP 01.451-000, inscrita no CNPJ sob o no 17.343.682/0003-08, na qualidade de agente fiduciário das Debêntures e a DISTRIBUIDORA DE ÁGUA CAMAÇARI S.A., sociedade por ações, com sede na Cidade de Camaçari, Estado da Bahia, na Rua Eteno no 1.561, Polo Industrial de Camaçari, CEP 42.816-200, inscrita no CNPJ sob no 01.944.031/0001-63, neste ato representada nos termos de seu Estatuto Social (“DAC” ou “Fiadora”).

2. RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO

A oferta será registrada na CVM sob o rito de registro automático de distribuição, sem análise prévia da CVM, nos termos do artigo 26, inciso X, e do artigo 27, inciso I da Resolução CVM 160, por se tratar de oferta pública (i) de valor mobiliário representativo de dívida; (ii) destinada exclusivamente a investidores profissionais, conforme definição prevista nos artigos 11 e 13 da Resolução da CVM no 30, de 11

de maio de 2021, conforme alterada (“Investidores Profissionais”); e (iii) cujo emissor não se encontra registrado perante a CVM. A Oferta não será submetida à análise prévia da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais – ANBIMA, da CVM ou de qualquer entidade reguladora ou autorreguladora.

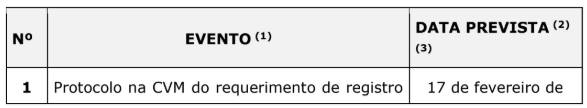

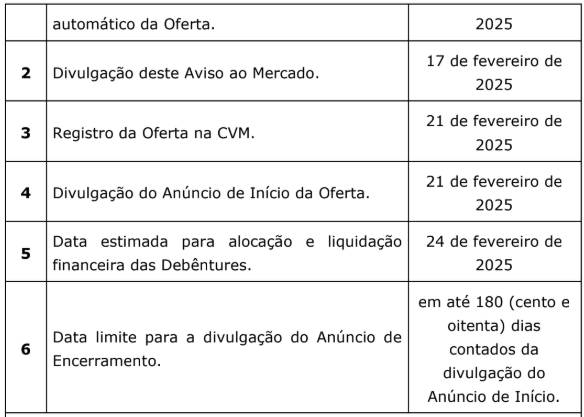

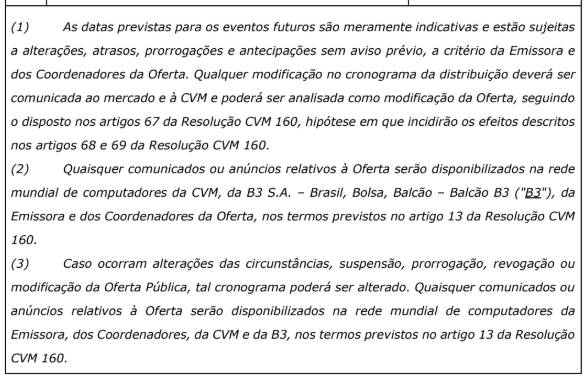

3. CRONOGRAMA DA OFERTA

Encontra-se abaixo um cronograma estimado das principais etapas da Oferta:

4. INFORMAÇÕES ADICIONAIS

Informações adicionais a respeito da Emissão, da Oferta, da distribuição e das Debêntures podem ser obtidas com os Coordenadores e/ou com a CVM.

FOI DISPENSADA DIVULGAÇÃO DE PROSPECTO E DA LÂMINA DA OFERTA PARA A REALIZAÇÃO DESTA OFERTA, NOS TERMOS DOS ARTIGOS 9o, INCISO I E 23, §1o, DA RESOLUÇÃO CVM 160, UMA VEZ QUE A OFERTA É. DIRECIONADA EXCLUSIVAMENTE A INVESTIDORES PROFISSIONAIS.

A OFERTA É IRREVOGÁVEL, MAS PODE ESTAR SUJEITA A CONDIÇÕES PREVIAMENTE INDICADAS QUE CORRESPONDAM A UM INTERESSE LEGÍTIMO DA EMISSORA E CUJO IMPLEMENTO NÃO DEPENDA DE ATUAÇÃO

DIRETA OU INDIRETA DA EMISSORA OU DE PESSOAS A ELA VINCULADAS, NOS TERMOS DO ARTIGO 58, PARÁGRAFO ÚNICO, INCISO II DA RESOLUÇÃO CVM 160.

TENDO EM VISTA QUE A OFERTA É DESTINADA EXCLUSIVAMENTE A INVESTIDORES PROFISSIONAIS, NOS TERMOS DO ARTIGO 26, INCISO X, DA RESOLUÇÃO CVM 160, ESTANDO, PORTANTO, SUJEITA AO RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO PREVISTO NA RESOLUÇÃO CVM 160, AS DEBÊNTURES ESTARÃO SUJEITAS A RESTRIÇÕES À REVENDA, CONFORME INDICADO NO ARTIGO 86, INCISO V, DA RESOLUÇÃO CVM 160.

CONSIDERANDO QUE A OFERTA ESTÁ SUJEITA AO RITO DE REGISTRO AUTOMÁTICO DE DISTRIBUIÇÃO, O REGISTRO DA OFERTA PRESCINDE DE ANÁLISE PRÉVIA DA CVM. NESSE SENTIDO, OS DOCUMENTOS RELATIVOS ÀS DEBÊNTURES E À OFERTA NÃO FORAM OBJETO DE REVISÃO PELA CVM, INCLUINDO, SEM LIMITAÇÃO, TODOS OS DOCUMENTOS DA OFERTA E ESTE AVISO AO MERCADO.

Os termos iniciados em letra maiúscula e utilizados neste Aviso ao Mercado, que não

estejam aqui definidos, terão o significado a eles atribuído na Escritura de Emissão.

A data deste Aviso ao Mercado é 17 de fevereiro de 2025.

Coordenador Líder